2024-09-12

Por Juliano Ventura, Pedro Almeida Jorge

Porque devem os bancos centrais ser independentes?

O que nos ensina a história acerca da independência dos bancos centrais? O último século está repleto de exemplos em que a influência do poder político sobre os bancos centrais levou a casos de hiperinflação, sobretudo em África e na América do Sul. Por outro lado, nas jurisdições onde os bancos centrais são independentes face ao poder político, poucos ou nenhuns os episódios se verificaram em que a inflação tenha ficado fora de controlo.

A independência dos bancos centrais tem voltado ao debate político nos últimos meses, não só na Europa, onde a independência do Banco Central Europeu (BCE) foi colocada em causa por alguns candidatos portugueses às eleições europeias, nomeadamente mais à esquerda, mas também nos Estados Unidos, onde Donald Trump e Kamala Harris assumem posições divergentes a respeito da independência da Reserva Federal (Trump e o seu candidato a vice-presidente, J.D. Vance, têm vindo a defender uma maior influência presidencial na determinação das taxas de juro, ao passo que Harris já garantiu defender inequivocamente a independência do banco central).

Um dos princípios fundamentais da política monetária moderna é a ideia de que os seus responsáveis — regra geral, os bancos centrais — deverão ter objetivos claros de atuação (na maioria dos casos, a manutenção do valor da moeda, refletido na taxa de inflação) e que esses objetivos deverão ser perseguidos sem que os responsáveis pela política monetária se encontrem sujeitos a pressões dos dirigentes políticos em cada momento, sejam eles membros do governo ou do parlamento.

As críticas a este princípio de independência dos bancos centrais, que durante as últimas décadas tinha sido relativamente consensual, têm surgido em grande medida devido ao recente aumento das taxas de juro de referência, que ocorreu como resposta à crise inflacionária dos últimos anos e que aumentou abruptamente os encargos das famílias com os seus créditos, em especial à habitação. Por outro lado, é também referido que se trata de um princípio não democrático, uma vez que os mais altos responsáveis dos Bancos Centrais não estão sujeitos a sufrágio popular e as suas decisões não se encontram sujeitas à aprovação dos políticos eleitos pela população.

Os bancos centrais e o controlo da inflação

Assim sendo, porque devem então os Bancos Centrais ser independentes? A principal justificação para a independência dos Bancos Centrais é a eficácia no controlo da inflação, que é, aliás, o objetivo primordial dos principais Bancos Centrais, e em especial do BCE.

O BCE tem como missão manter a estabilidade de preços na Zona Euro, que se considera alcançada quando, no médio-longo prazo, a taxa de inflação se encontra abaixo mas próximo dos 2%. Todas as ações do BCE devem ter como objetivo último garantir essa estabilidade de preços, ainda que existam outros objetivos secundários mas que nunca devem colocar em causa a sua missão principal. (No caso da Reserva Federal americana, existe um objetivo duplo de estabilidade de preços conjugada com máximo emprego).

A inflação descontrolada tem um impacto muito nocivo nas economias e nas sociedades, ao reduzir o valor do dinheiro ao longo do tempo, o que significa que os consumidores conseguem comprar menos com o mesmo nível de rendimentos e poupanças. Como as famílias mais pobres tendem a gastar uma maior proporção do seu rendimento em bens essenciais, e têm menos sofisticação financeira para encontrar formas de protegerem os seus rendimentos e poupanças, elas tendem a ser as mais prejudicadas pela inflação. Além disso, uma inflação elevada e imprevisível cria um ambiente de incerteza económica, dificultando o planeamento financeiro das empresas e indivíduos. Investimentos a longo prazo tornam-se mais arriscados e menos atrativos.

(Sabias que… O economista liberal Milton Friedman explica “a causa e a cura da inflação” no seu texto com esse mesmo título, que podes encontrar na nossa Biblioteca. Podes também assistir aos dois vídeos que o Instituto Mais Liberdade produziu sobre o tema da inflação, aqui e aqui)

Os benefícios de bancos centrais independentes

A independência dos bancos centrais impede que os governos se aproveitem da política monetária para financiar défices orçamentais, prática que muitas das vezes é levada a cabo por motivos eleitorais e que historicamente conduziu a episódios de hiperinflação. Os casos de hiperinflação no Zimbabué ou, mais recentemente, na Venezuela ou Argentina são exemplos de como a influência do poder político na política monetária, incentivando a desmesurada impressão monetária, tem efeitos trágicos para uma economia. A separação entre as autoridades fiscal e monetária, conforme discutida por Thomas Sargent e Neil Wallace (1981) no seu modelo de fiscal dominance, é crucial para evitar o financiamento inflacionário, promovendo a disciplina fiscal.

A independência dos bancos centrais contribui também para a estabilidade macroeconómica. Tal como referido no parágrafo anterior e de acordo com o modelo dos ciclos políticos (Nordhaus, 1975), os políticos têm incentivos para adotar políticas monetárias expansionistas antes das eleições para ganhar apoio popular, mas, uma vez reeleitos, enfrentam as consequências inflacionárias dessa decisão. A autonomia dos bancos centrais protege a política monetária de tais pressões, permitindo decisões baseadas em critérios económicos de longo prazo, resultando num ambiente económico mais previsível e estável.

Por outro lado, bancos centrais independentes podem responder mais rapidamente e de forma mais eficaz a eventos com impacto macroeconómico. Sem a necessidade de esperar por aprovações políticas, os bancos centrais podem ajustar as taxas de juro e outras ferramentas de política monetária de forma mais ágil para conter a inflação, evitando cenários onde o efeito bola de neve torna mais difícil o controlo da inflação.

Além disso, a existência de bancos centrais independentes contribui também para a credibilidade da política monetária. Quando os agentes económicos acreditam que o banco central está comprometido em controlar a inflação, as suas expectativas de inflação futura alinham-se com esse objetivo. Este efeito é amplamente discutido na literatura. Por exemplo, Kenneth Rogoff (1985) destaca que a credibilidade de um banco central independente pode levar a uma redução dos custos de controlar a inflação. A confiança na estabilidade dos preços incentiva o investimento e o crescimento económico, ao reduzir a incerteza e a perceção de risco.

Porém, isto recorda-nos que a independência dos bancos centrais não deve, por si só, ser encarada como condição suficiente para uma adequada política monetária. Já nos anos 70, os Prémios Nobel da Economia Finn Kydland e Edward Prescott (1977) demonstraram a necessidade de consistência e transparência na tomada de decisões por parte dos responsáveis pela política monetária, sendo portanto de favorecer um regime baseado em regras e não numa total discricionariedade dos seus decisores. Esta ideia vinha já no seguimento dos trabalhos de um outro Prémio Nobel da Economia, o liberal Milton Friedman (1948, 1960, 1968), que desde há décadas vinha defendendo a necessidade de sujeitar a política monetária a regras pré-estabelecidas, inclusive para impedir uma demasiada concentração de poder arbitrário nas mãos de uma só instituição não sujeita a controlo democrático. A inflação descontrolada no final dos anos 60 e durante os anos 70 trouxe o ímpeto necessário à adoção das recomendações destes economistas.

A evidência empírica

Em termos empíricos, existem vários estudos que comprovam a eficácia da independência dos bancos centrais no controlo da inflação. Alberto Alesina e Lawrence Summers (1993), com base numa amostra de 16 países da OCDE, avaliaram a relação entre a independência dos bancos centrais e o desempenho macroeconómico. Chegaram à conclusão de que “os bancos centrais controlados politicamente têm maior probabilidade de adotar políticas que conduzam a uma inflação elevada e variável.”

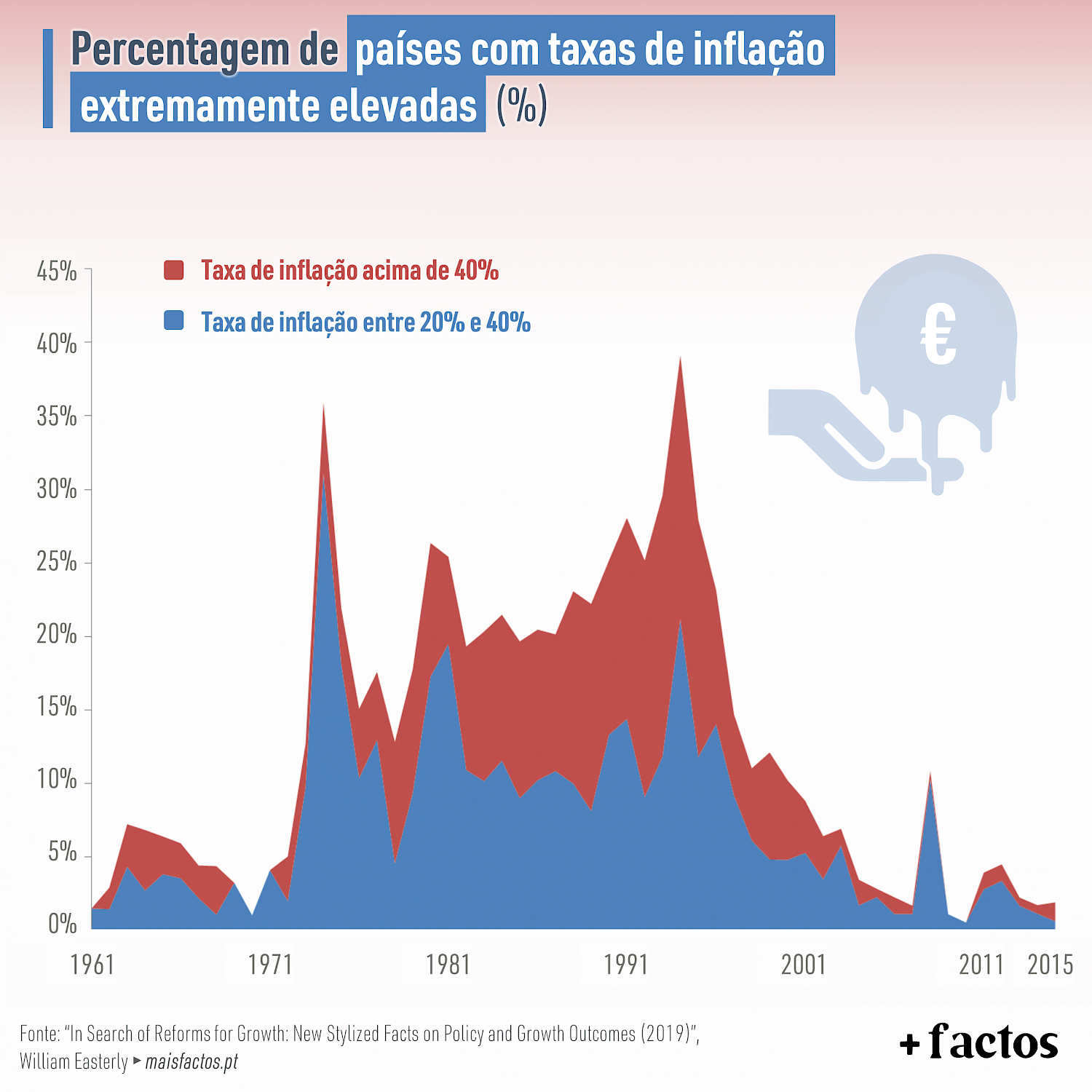

William Easterly (2019) estudou o desempenho dos bancos centrais mundiais no controlo da inflação e concluiu que os resultados das políticas monetárias melhoraram muito a nível mundial desde a década de 1990, após o Consenso de Washington. O Consenso de Washington, desenvolvido na década de 1980 por instituições financeiras internacionais como o Fundo Monetário Internacional (FMI), o Banco Mundial e o Departamento do Tesouro dos Estados Unidos, consiste num conjunto de recomendações de política económica para países em desenvolvimento, entre as quais a garantia da independência dos bancos centrais. Estas recomendações surgiram no seguimento das “décadas perdidas” em África e na América Latina, marcadas por episódios de hiperinflação.

O gráfico acima mostra a percentagem de países com episódios de inflação entre 20% e 40% e acima de 40%. Verifica-se uma tendência crescente até meados da década de 90, sendo que em 1995 cerca de 40% dos países registavam inflação acima dos 20%. De acordo com o estudo de Easterly, pouco após o Consenso de Washington e da sua implementação em muitos países, verificou-se uma forte tendência para a melhoria dos resultados em matéria de inflação.

Mais de três décadas após a implementação das reformas estruturais orientadas para o mercado do Consenso de Washington, Belinda Archibong, Brahima Coulibaly e Ngozi Okonjo-Iweala (2021) analisaram os dados sobre a adoção dessas políticas e os seus efeitos no desempenho socioeconómico dos países da África Subsariana. O estudo revela que os países que adotaram as reformas do Consenso de Washington, incluindo a independência dos bancos centrais, apresentaram melhorias significativas na gestão macroeconómica e no controlo da inflação. Esses países foram capazes de implementar políticas monetárias mais eficazes, resultando num ambiente económico mais estável e previsível, o que é benéfico para o crescimento económico sustentável e para a atração de investimento estrangeiro. Além disso, o estudo destaca que a independência dos bancos centrais ajudou a mitigar os ciclos de expansão e recessão frequentemente observados nas economias em desenvolvimento. Ao focarem-se na estabilidade de preços e ao evitarem políticas monetárias populistas, esses países puderam construir uma base mais sólida para o desenvolvimento económico de longo prazo.

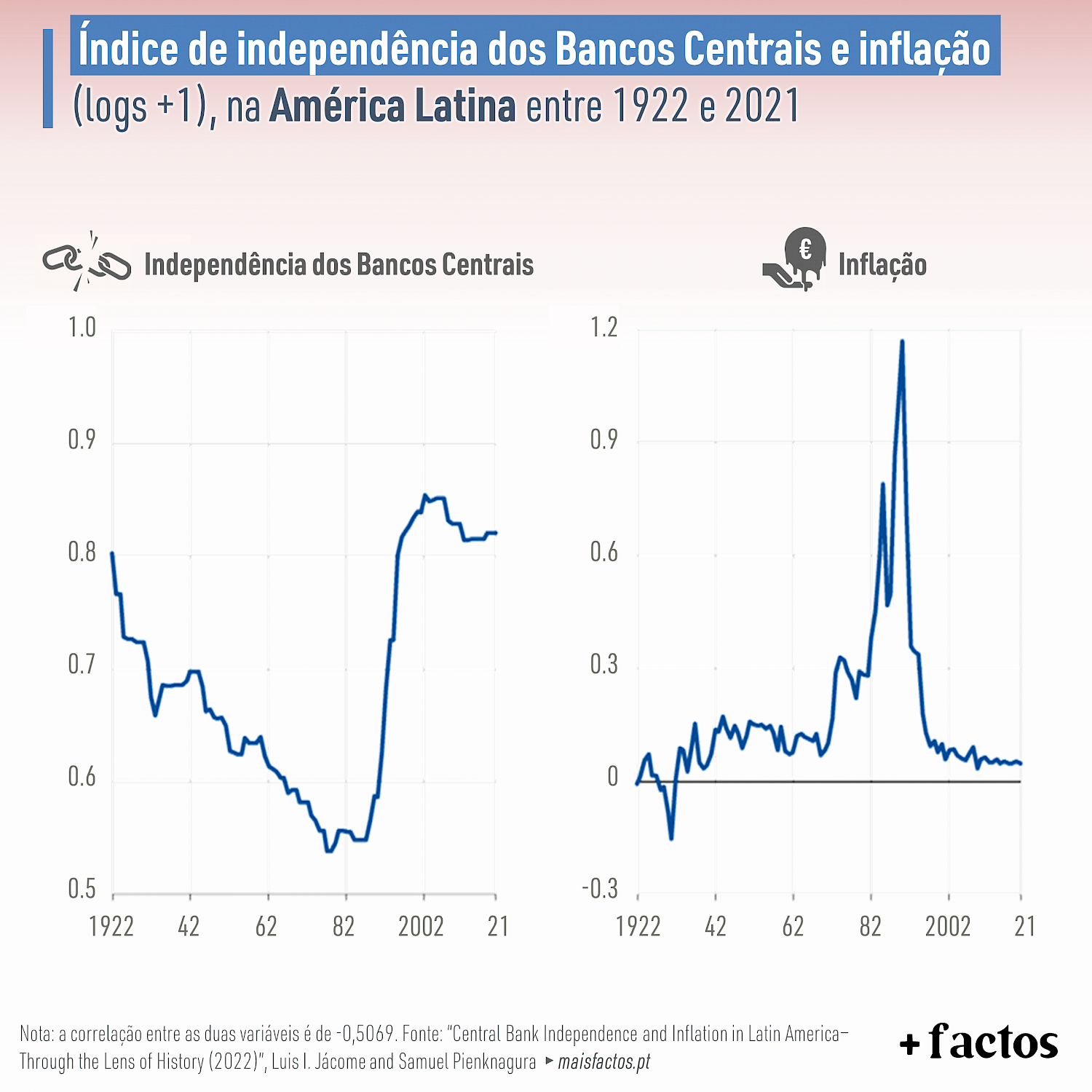

Um outro estudo, de Luis Ignacio Jácome e Samuel Pienknagurado (2022) para o FMI, acompanhou 17 bancos centrais latino-americanos ao longo dos últimos 100 anos e analisou fatores como a independência na tomada de decisões, a clareza do mandato e a possibilidade de serem forçados a conceder empréstimos ao Governo. Verificou-se também que uma maior independência estava associada a resultados muito melhores em termos de inflação.

Como é possível observar no gráfico à esquerda no quadro acima, o índice que mede a independência dos Bancos Centrais latino-americanos baixou progressivamente desde a década de 20 do século passado, atingindo mínimos nas décadas de 70 e 80. O impacto na inflação é evidente no gráfico da direita, onde se verifica que esta cresceu muito rapidamente nessas décadas de 70 e 80. Quando, a partir dos anos 90, o índice que mede a independência dos bancos centrais voltou a subir, em resposta ao incomportável crescimento dos preços nesses países, a inflação também abrandou.

Um outro estudo recente do FMI, elaborado por Unsal e Papageorgiou (2023), chega à mesma conclusão. Os autores analisaram dezenas de bancos centrais de economias de vários níveis de rendimento entre 2007 e 2021, verificando que os bancos centrais com uma forte independência foram mais bem sucedidos em manter as expectativas de inflação sob controlo, o que ajuda a manter a inflação baixa. A independência é fundamental e tem-se tornado mais predominante em países de todos os níveis de rendimento, de acordo com o estudo.

Conclusão

Em suma, a independência dos bancos centrais é essencial para o controlo da inflação; para a manutenção da estabilidade macroeconómica; para evitar o financiamento dos governos nacionais de forma pouco transparente, através da impressão monetária; para garantir a credibilidade das políticas monetárias; e para permitir respostas mais atempadas e eficazes aos desafios monetários que vão surgindo. A autonomia dos bancos centrais protege a economia de influências políticas de curto prazo, permitindo decisões baseadas em fundamentos económicos mais sólidos. Os estudos académicos fornecem um suporte robusto para a importância deste princípio basilar da política monetária moderna.

Bibliografia:

Alesina, Alberto & Summers, Lawrence H, 1993. "Central Bank Independence and Macroeconomic Performance: Some Comparative Evidence," Journal of Money, Credit and Banking, vol. 25 (2), 151-162.

Archibong, Belinda & Coulibaly, Brahima & Okonjo-Iweala, Ngozi, 2021. "Washington Consensus Reforms and Lessons for Economic Performance in Sub-Saharan Africa," Journal of Economic Perspectives, vol. 35 (3), 133-156.

Easterly, William, 2019. “In Search of Reforms for Growth: New Stylized Facts on Policy and Growth Outcomes”, National Bureau of Economic Research

Friedman, Milton, 1948. "A monetary and fiscal framework for economic stability." American Economic Review, vol. 38 (1948), 245-264.

Friedman, Milton, 1960. A Program for Monetary Stability, Fordham University Press.

Friedman, Milton, 1968. "The Role of Monetary Policy." American Economic Review, vol. 58 (1), 1-17.

Jácome, Luis Ignacio & Pienknagura, Samuel, 2022. "Central Bank Independence and Inflation in Latin America—Through the Lens of History," IMF Working Papers 2022/186.

Kydland, Finn E. & Prescott, Edward C., 1977. "Rules Rather Than Discretion: The Inconsistency of Optimal Plans," Journal of Political Economy, vol. 85(3), 473-491.

Nordhaus, William D., 1975. "The Political Business Cycle," The Review of Economic Studies, vol. 42 (2), 169-190.

Rogoff, Kenneth, 1985. "The Optimal Degree of Commitment to an Intermediate Monetary Target," The Quarterly Journal of Economics, vol. 100 (4), 1169-1189.

Sargent, Thomas J. & Wallace, Neil, 1981. "Some unpleasant monetarist arithmetic," Quarterly Review, Federal Reserve Bank of Minneapolis, vol. 5 (Fall).

Unsal, Filiz D. & Papageorgiou, Chris, 2022. "Monetary Policy Frameworks: An Index and New Evidence," IMF Working Papers 2022/022.

Instituto +Liberdade

Em defesa da democracia-liberal.

info@maisliberdade.pt

+351 936 626 166

© Copyright 2021-2025 Instituto Mais Liberdade - Todos os direitos reservados

About Us

About Us